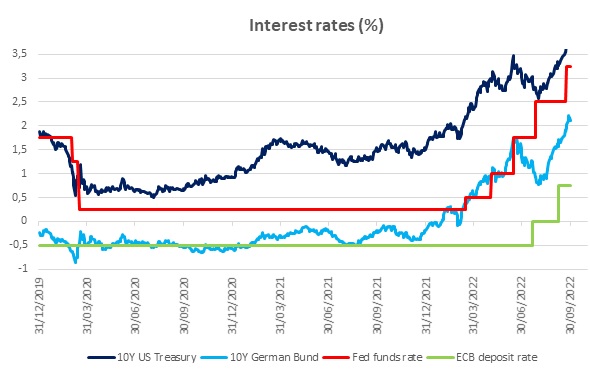

En durcissant de plus en plus leur politique monétaire, les banques centrales cherchent à faire reculer la demande de biens et de services afin de pouvoir rétablir un certain équilibre avec une offre restreinte. Elles font le pari que l'impact à la baisse sur l'inflation sera plus fort que celui sur l'économie. C'est en tout cas l'hypothèse défendue du côté américain.

Toutefois, ce ralentissement volontaire de l'économie est très délicat. Un trop grand coup de frein peut faire basculer les États-Unis dans la récession alors que l'économie mondiale est déjà à la peine.

Le patron de la Fed a également reconnu que l'hypothèse d'un atterrissage en douceur était de plus en plus mince. Sa capacité à gérer un ralentissement de l'inflation et à éviter une récession, dépend en grande partie de sa façon de contrôler le discours et à donner aux entreprises l'assurance qu'il ne s'agit que d'un choc temporaire. Il ne sera peut-être pas nécessaire de procéder à des licenciements massifs. Aussi, l'excellente santé du marché du travail offre encore à la Fed des marges pour agir de façon agressive. Un atterrissage brutal n'est pas inévitable et n'est pas véritablement intégré par les économistes.

En revanche, l'impact de la crise énergétique sera nettement plus marqué en Europe qu'aux Etats-Unis. Un ralentissement de l'activité au cours des prochains trimestres paraît inéluctable sur le Vieux Continent. Une légère récession est même probable.

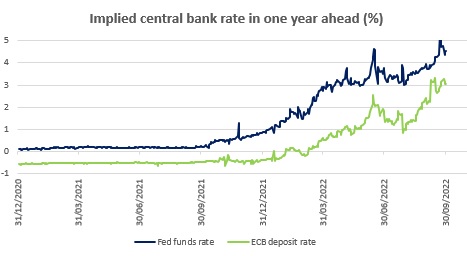

La BCE semble n'avoir d'autre choix que d'aggraver les effets du choc énergétique en détruisant encore plus la demande. Les mesures de relance budgétaire et la faiblesse de la monnaie unique rendent la tâche d'autant plus difficile. C'est la raison pour laquelle la politique monétaire pourrait finir par être plus restrictive en zone euro qu'aux États-Unis.

À contrario, si le durcissement monétaire s'avère trop pénible pour l'économie et les finances publiques, le risque existe de voir la banque centrale européenne stopper ses efforts et laisser l'économie glisser vers une stagflation plus durable.

Si la direction que prendra l'économie est très incertaine et potentiellement divergente d'une région à l'autre, ce qui semble plus probable, est que l'on assistera, dans le futur, à un pivot de la part de la Fed. Cela signifie un changement de cap monétaire vers une stabilisation, sans doute suivie d'un assouplissement.