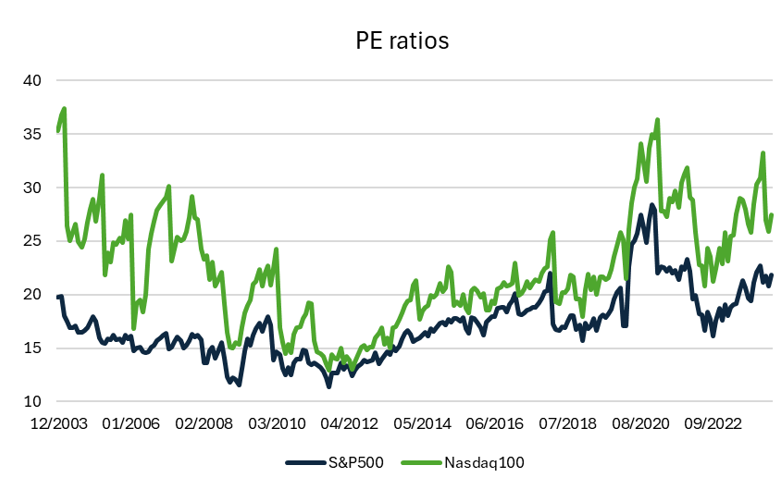

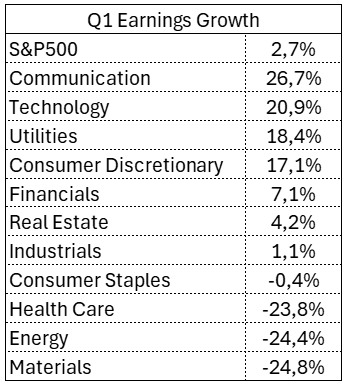

Bien que le ratio cours/bénéfice actuel de 27 semble relativement élevé, il est encore loin du pic de 35. Comme cela a toujours été le cas par le passé, le secteur technologique offre une prime avantageuse par rapport au marché en général. De plus, cette prime est fondamentalement saine : la croissance des bénéfices des entreprises technologiques (12 %) est deux fois plus élevée que celle de l'indice S&P500.

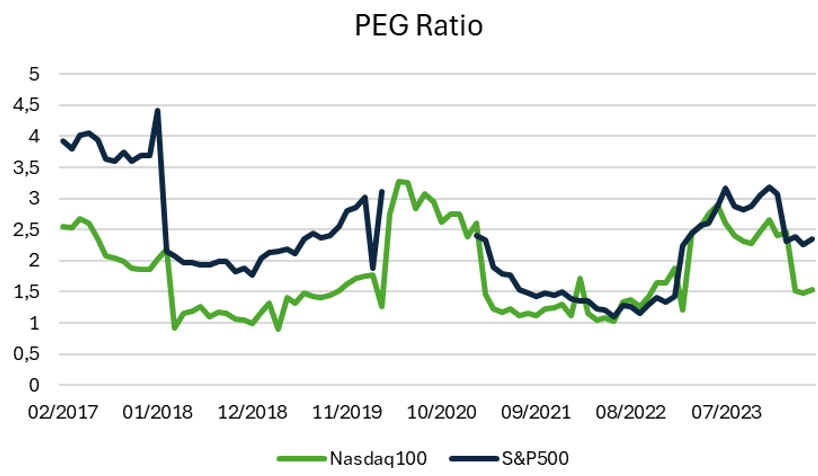

L'augmentation des bénéfices des entreprises se traduit, à terme, par de bonnes performances boursières et devrait donc également être prise en compte lors de la comparaison des secteurs ou des marchés. Un indicateur couramment utilisé est le ratio PEG (Price/Earnings to Growth),

Ce ratio compare la valorisation (ratio cours/bénéfice) à la croissance des bénéfices que l'entreprise affiche. En d'autres termes, cela signifie que les entreprises qui se développent plus rapidement méritent également une valorisation plus élevée. On constate que le ratio PEG du marché des entreprises liées au secteur technologique est inférieur à celui du S&P500. En clair, la valorisation de ce secteur ne semble pas excessive.